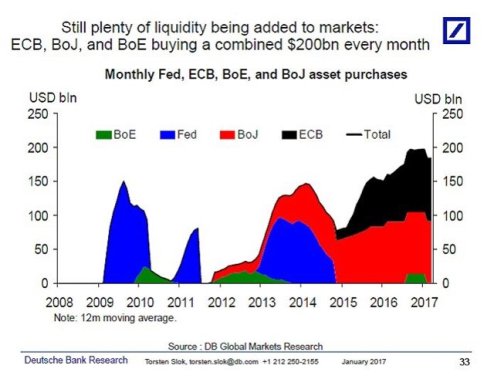

Это кое-что — разрушение синхронизованной политики стимулов центральных банков, по которой в течение прошедших девяти лет в глобальные финансовые рынки вкачивались триллионы долларов, юаней, йен и евро. Вот два графика, которые представляют "парный" скоординированный подход центральных банков: когда один ЦБ ослабляет стимулы, другой наращивает стимулы создания денег/покупки активов:

Ежемесячные покупки активов ФРС, ЕЦБ, Банком Англии и Банком Японии.

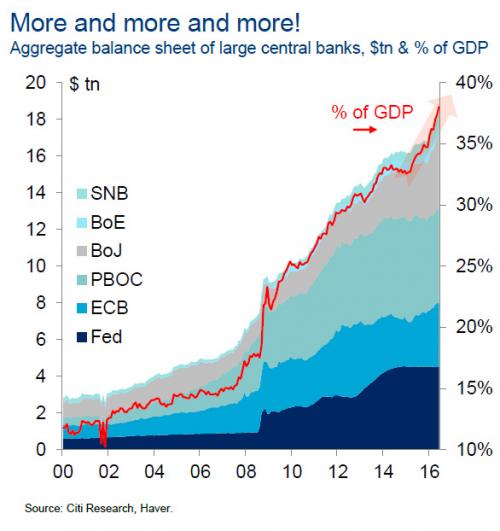

Балансовые отчёты всех ведущих центральных банков, собранные воедино, дают астрономические суммы:

Все выше, и выше, и выше! (Швейцарский Национальный Банк, Банк Англии, Банк Японии, Народный банк Китая, ЕЦБ, ФРС).

Усилия этой команды мотивированы, конечно же, собственными интересами: ни один центральный банк не может восстановить глобальную экономику, и всё же есть способ восстановить каждую экономику страны/блока, учитывая глобальную связность современной экономики.

Но нити взаимных собственных интересов истончаются. На данной, поздней стадии кредитного цикла центральные банки должны начать "ослабление", то есть сокращение и затем прекращение своей политики стимулирования и в итоге сократить балансовые отчёты, продавая активы, которые они скупили на стадии стимулирования (или просто прекратить заменять бонды, которыми владеют и которые прибыльны).

ФРС была первой, запустившей квази-бесконечные закупки бондов, и это был первый центральный банк, который прекратил стимулирование (количественные смягчения) и поднял процентную ставку. Теперь он дает сигнал, что начнёт продавать активы (то есть прекратит заменять бонды, приносящие прибыль).

Те валюты/бонды, по которым выплачиваются самые высокие процентные ставки (с учётом инфляции) естественно привлекут глобальный капитал, ищущий ненулевой безрисковой доходности.

Чистый эффект такой дифференциации в том, что страны/блоки с доходами, близкими к нулю, испытают отток капитала, поскольку деньги пойдут туда, где прибыль выше.

Координация фазы стимулирования уступит национальным интересам в фазе сжатия.

Те страны/блоки, которым нужны сверхлёгкие деньги и близкие к нулю процентные ставки для поддержания своего "роста" окажутся опустошены, поскольку капитал идёт туда, где может заработать больше.

Существует и фактор, ещё более усложняющий дело: относительная сила каждой национальной валюты. Это имеет большое значение из-за курса валют, выпуск экспорта страны стоит для покупателей больше в их валюте, а страна с растущим валютным курсом теряет конкурентное преимущество по сравнению со слабой валютой.

Поскольку более высокие процентные ставки привлекают капитал, они также обеспечивают тенденцию усиления валюты, поскольку относительный курс валюты устанавливается спросом и предложением: чем больше спрос на валюту, тем выше её курс в сравнении с конкурирующими валютами.

Существует и третий фактор: центральным банкам необходимо сокращать свои балансовые счета и поднимать процентные ставки, чтобы иметь под рукой некую "монетарную политику", чтобы противостоять следующей (и неизбежной) рецессии/финансовому кризису.

Пока США удается фокус со шляпой: они много раз поднимали процентные ставки, но их валюта, американский доллар, в 2017 году потеряла более 15% стоимости по сравнению с евро, который нарастил более 15%.

Во всём этом есть некий дарвиновский трюк: любая страна/блок, которая сумеет поднять процентную ставку и покончить со стимулами центрального банка без удушения "восстановления" или усиления валюты до того, что это бьёт по экспорту и при этом остаться глобальным магнитом для капитала благодаря более высоким прибылям/ставкам, получит существенное конкурентное преимущество перед соперниками.

В сущности, собственный интерес, который связывает центральные банки в фазе стимулирования, обращается вспять в фазе сжатия/нормализации. Таким образом, я предвижу медленное уменьшение скоординированности действий центральных банков и рост конфликтности/конкуренции, хотя это, конечно же, будет скрыто от СМИ.

Это единственная причина, почему я предвижу "неожиданное" разрушение глобальной экономики в 2018 году, поскольку фаза скоординированного стимулирования заканчивается, а разрушительная, беспорядочная, дарвиновская фаза сжатия/нормализации процентных ставок и балансовых отчётов набирает скорость.