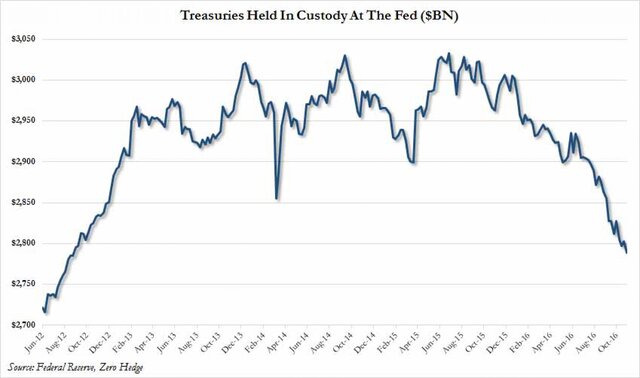

Согласно обновленному отчету Федрезерва зарубежные центральные банки продолжили массово избавляться от трежерис. За неделю объем трежерис на их счетах сократился еще на $14 млрд и составил $2,788 трлн. Между прочим, это новый антирекорд с 2012 г.

Zerohedge

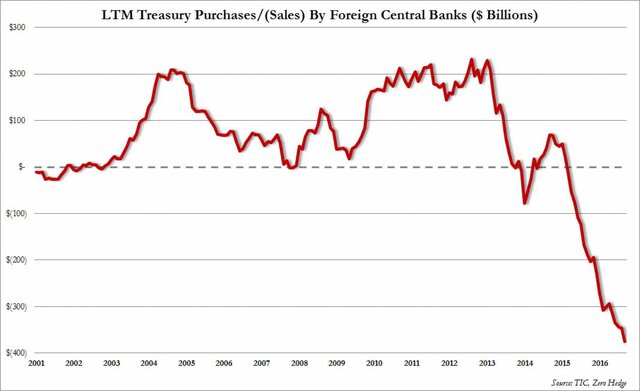

Но это еще не все. Новый доклад по потокам капитала опубликовало Казначейство США. Это данные за сентябрь. Мы видим, что негативный тренд только усиливается. За период с августа 2015 г. по сентябрь 2016 г. был зафиксирован рекордный объем продаж американских казначейских облигаций - $374,7 млрд.

Zerohedge

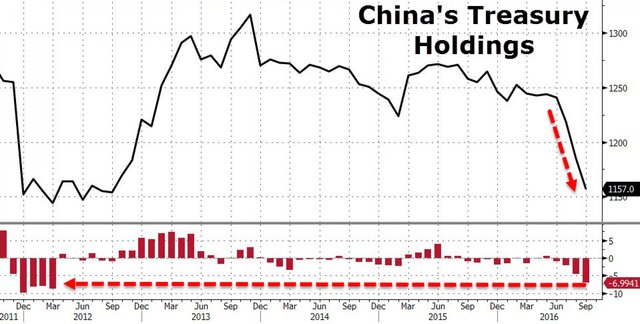

Учитывая динамику курса китайского юаня и скорость сокращения резервов КНР, вряд ли кого-то удивит тот факт, что главным продавцом американского долга стал Китай. Только за сентябрь было продано бумаг на сумму $28 млрд. Более того, объем трежерис в собственности Китая сократился до минимума с 2012 г. - $1,157 трлн.

Zerohedge

Впрочем, не только Китай избавляется от трежерис. Продолжает это делать и Саудовская Аравия. В сентябре объем этих бумаг в собственности королевства сократился с $93 млрд до $89 млрд. Кстати, это минимум с лета 2014 г. Любопытно также отметить, что продажи со стороны саудовцев продолжаются уже 8 месяцев подряд, при этом еще в январе они владели трежерис на сумму почти $125 млрд, то есть за это время вложения в американский госдолг сократились на треть.

Zerohedge

Отметим, что в последние месяцы практически все финансовые институты избавляются от американских долговых бумаг. Ну а учитывая массированные распродажи на вторичном рынке трежерис, которые мы видим сейчас, можно сделать вывод, что продавцы поступили абсолютно верно.

Конечно, у многих продавцов есть свои причины. В ситуации с Китаем, например, продажи трежерис направлены на сдерживание девальвации юаня, в других случаях, как, например, в ситуации с Саудовской Аравией, эти продажи необходимы для финансирования колоссального бюджетного дефицита. Но во всех случаях эти распродажи означают беспокойство держателей госдолга США относительно дальнейшего всплеска долговой эмиссии США в рамках плана бюджетных стимулов Трампа.

Сейчас продажи на рынке трежерис несколько притормозились, но если они начнутся с новой силой, это цунами остановить будет очень сложно, и тогда Федрезерву во главе с Джанет Йеллен придется думать не о повышении ставки, а о запуске новой программы количественного смягчения, которая смогла бы снизить доходности.